Методические основы расчета стоимости имущества предприятий в целях стратегического управления

Категория реферата: Рефераты по менеджменту

Теги реферата: изложение 4 класс, курсовики скачать бесплатно

Добавил(а) на сайт: Гурьев.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 | Следующая страница реферата

Drmax=1,5rбр.

2. Факторы риска должны быть опережающими, т.е. определять будущее состояние фирмы, а не регистрировать ее настоящий уровень. С этих позиций включение отдельных факторов, предложенных Ш. Праттом [6] и в других работах (прибыль, норма рентабельности и др.), представляется необоснованным. В большей степени риск определяется не накопленным финансовым потенциалом, а перспективами его роста.

3. Размер надбавок следует определять не в абсолютном, а в относительном виде:

Drj=rбр(1+Drj,

где j – фактор риска, по которому рассчитывается надбавка.

Этот способ, рекомендованный В.И. Терехиным [7], ликвидирует вторую причину неадекватности традиционного метода кумулятивного наращения.

В расчетах, как известно, могут использоваться номинальные и реальные значения денежных потоков. Использование номинальных денежных потоков упрощает расчеты, но снижает объективность стратегического управления. Проблема оценки стоимости в реальных значениях предполагает оценку реального значения безрисковой ставки и влияния рисков на ставку дисконтирования. В настоящих условиях реальная ставка дисконтирования в большинстве интервалов времени отрицательна. Прогнозировать отрицательные реальные ставки доходности в условиях устойчивых темпов роста отечественной экономики представляется необоснованным. Но задача обоснования реальной ставки на прогнозной период выходит за рамки настоящего исследования. Поэтому использованы номинальные значения денежных потоков.

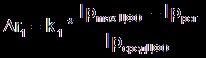

С учетом этих предложений метод кумулятивного наращения дисконта для предприятий сферы потребительского рынка адекватно представить в следующем виде. Предприятия, относящиеся к одной отрасли (например, к общественному питанию) и имеющие одинаковое функциональное назначение (рестораны; предприятия, обслуживающие авиационных, железнодорожных пассажиров, работников предприятий и организаций и т.д.) имеют по разделительному балансу близкие значения товарной и клиентской диверсификации. В этих условиях различия в уровнях рисков этих предприятий сводятся к перспективам роста их финансового состояния и от уровня управления. При этом перспективы роста предприятий сферы потребительского рынка во многом определяются ожидаемыми темпами социально-экономического развития региона, в котором они находятся. Поэтому ставка дисконтирования может быть представлена в следующем виде:

![]() ,

,

где:

rбр – безрисковая ставка для предприятий данной отрасти и функционального назначения в сфере потребительского рынка региона;

Δr1 – надбавка (премия) к безрисковой ставке за темп регионального развития;

Δr2 – надбавка (премия) к безрисковой ставке за финансовое состояние предприятий.

Расчет надбавок к безрисковой ставке предлагается вести следующим образом.

Темп регионального развития (Iр) определяется, прежде всего, результатами инвестиционной деятельности, и потому зависит от инвестиционных характеристик региона. Для оценки инвестиционной деятельности региона можно использовать методику Минэкономразвития [8]. Ее преимущества по сравнению с методикой агентства «Эксперт РА» состоят в количественной, а не ранговой оценке региона. Следовательно, премия (Δr1) за темп регионального развития может рассматриваться как функция инвестиционной привлекательности региона. Причем эта зависимость будет обратной: чем выше индекс инвестиционной привлекательности, тем выше потенциал региона и, следовательно, ниже надбавка за региональное развитие. Поэтому, расчет надбавки за региональное развитие можно свести к определению разницы между максимальным уровнем инвестиционной привлекательности среди регионов и уровнем конкретного региона:

,

,

где:

k1 – коэффициент значимости надбавки за региональный риск в общей надбавке за риск;

Iрmax ЦФО – максимальное значение индекса инвестиционной привлекательности среди регионов;

Iррег – индекс инвестиционной привлекательности данного региона;

Iрсред ЦФО – средний уровень инвестиционного потенциала по России или конкретному ее административному округу.

В расчетах по совокупности предприятий общественного питания Центрального административного округа РФ (кроме г. Москвы) средний уровень инвестиционной привлекательности равен 0,8. В качестве максимального уровня регионального развития принят индекс инвестиционной привлекательности Московской области, равный 1,3.

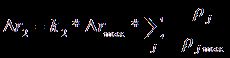

Для определения Δr2 используется совокупность важнейших факторов эффективности предприятий данной отрасли сферы потребительского рынка, определенных на основе экспертных оценок благоприятных условий финансового развития. Общая формула для расчета надбавки за финансовое состояние следующая:

,

,

где rj, rjmax – значения j-го фактора риска (табл. 1) по предприятиям и максимальное по отрасли;

Рекомендуем скачать другие рефераты по теме: отцы и дети сочинение, индивидуальные рефераты.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 | Следующая страница реферата