Экономико-математическое моделирование процессов инвестиционно-строительной деятельности

Категория реферата: Рефераты по экономике

Теги реферата: решебник мордкович, сообщение об открытии счета

Добавил(а) на сайт: Батищев.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата

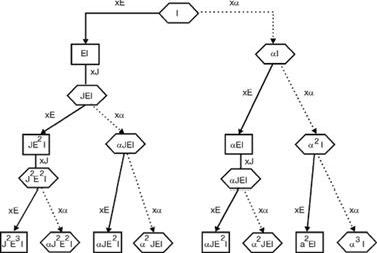

Шестиугольниками обозначены направляемые в строительство средства (инвестиции), а прямоугольниками – доход инвестора, служащий источником новых вложений.

Таким образом, кругооборот инвестиций и доход инвестора формируется по следующей схеме:

![]() (19)

(19)

где подчеркнуты элементы последовательных циклов дохода:

J i-1 E i I, i = 1, 2, 3, ...

В модели на рис. 4 учитывается ограниченность сроков службы основных фондов, а также сроков начисления и использования амортизационных средств на реновацию. Поэтому в схему анализа кругооборота капитальных вложений в процессе инвестиционно-строительной деятельности включаются и годовые поступления реновационных средств. Заметим, что даже если амортизационные отчисления используются в качестве капитальных вложений лишь в конце срока службы основных фондов, и притом – в прежнем виде, они являются источником расширенного воспроизводства вследствие научно-технического прогресса и роста производительности труда.

Включение в процесс кругооборота амортизационных отчислений на реновацию , формируемых в зависимости от величины материализованных в фондах инвестиционных средств () и от нормы амортизации () как , существенно усложняет модель, поскольку необходимо учитывать как доход инвестора, получаемый им в виде накопления амортизации, так и приток амортизационных отчислений, возникающих вследствие инвестиционного накопления доходов предыдущих циклов. Механизм кругооборота средств изображен на рис. 5, где также как и на рис. 4, поступающие в оборот капитальные вложения, амортизация и инвестируемая прибыль (поступающая в оборот часть дохода) показаны в шестиугольниках, а получаемый доход инвестора – в прямоугольниках. Наличие лага между инвестициями и доходом показано сплошной стрелкой, а лага между вложениями и притоком реновационных средств – штриховой стрелкой.

Как следует из рис. 5, при реализации эффективных инвестиционных проектов состав учитываемых циклов дохода, начиная со второго расширяется: если первый цикл формируется множеством элементов , то во второй наряду с входят элементы , в третий – и т.д., причем число компонент цикла равно его номеру. Заметим, что доля расходуемого инвестиционного дохода (инвестируемого накопления) может быть меньше или равна 1, т.е. , в то время как реновационные отчисления должны поступать в инвестиционный оборот полностью (хотя на практике в современной российской экономической среде реновационный доход в большей части используется на цели текущего потребления).

В общем виде формула годового дохода инвестора в t-м году () получается в результате суммирования всех элементов дохода (различных этапов, циклов, их компонент), возникающих в данном -м году:

![]() , (20)

, (20)

где:

I – поступающие в оборот в некотором году tн инвестиции (в качестве начального

года расчетного периода удобно принимать tн = 0); a– годовой уровень притока

отчислений от введенных основных фондов, т.е. норма амортизационных отчислений

на реновацию; J – доля расходуемого инвестиционного дохода, т.е. доля

инвестируемого накопления; i – номер цикла дохода, представляющего собой отдачу

инвестиций I; j – номер компоненты данного цикла дохода (j = 1;i ); E – норма

дисконта, равная приемлемой для инвестора норме дохода на капитал; ![]() – элемент j-й

компоненты i-го цикла кругооборотного эффекта;

– элемент j-й

компоненты i-го цикла кругооборотного эффекта; ![]() – коэффициент, показывающий количество получаемых в t-м году элементов j-й компоненты i-го

цикла инвестиционного дохода; N(t) – количество возникающих в t-м году циклов

инвестиционного дохода.

– коэффициент, показывающий количество получаемых в t-м году элементов j-й компоненты i-го

цикла инвестиционного дохода; N(t) – количество возникающих в t-м году циклов

инвестиционного дохода.

Величина накопленного к t-му году дохода (Et) определяется суммированием размеров годового дохода инвестора (инвесторов) за период:

![]() (21)

(21)

где:

![]() – коэффициент, показывающий количество накопленных к t-му году элементов j-й составляющей i-го

цикла дохода инвестора.

– коэффициент, показывающий количество накопленных к t-му году элементов j-й составляющей i-го

цикла дохода инвестора.

Коэффициенты определяются по алгоритму (здесь не рассматриваемому), который базируется на детальном анализе процедуры формирования инвестиционного дохода путем развертывания во времени схемы, представленной на рис. 4, как это показано для отдельной ветви оборота на рис. 5.

Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий как РАО “Газпром”, РАО “ЕЭС России” и т.п.

Рисунок 5. Механизм кругооборота инвестиций в основной капитал и других (в частности, амортизации) инвестируемых средств

Возмещение основного капитала должно совершаться в условиях постоянного азвития научно-технического прогресса. Поэтому вновь вводимые в эксплуатацию активные основные фонды (машины и оборудование) должны обладать более высокой производительностью, что предполагает снижение капитальных затрат на единицу мощности.

Накопление стоимостного износа на предприятиях происходит систематически (ежемесячно), в то время как основные производственные фонды не требуют возмещения в натуральной форме после каждого цикла воспроизводства. В результате формируются свободные денежные средства (путем включения амортизационных отчислений в издержки производства), которые могут быть направлены для расширения воспроизводства основного капитала (согласно рис. 4 и 5). Кроме того, вводятся в эксплуатацию новые объекты, на которые по установленным нормам (в процентах от балансовой стоимости) начисляется амортизация. Однако такие объекты не требуют возмещения до истечения нормативного срока службы. Общий объем амортизационных отчислений в нормально функционирующей экономике обеспечивает инвестору не только простое, но и расширенное воспроизводство основных фондов. Начисленный стоимостной износ служит одним из важнейших источников финансирования инвестиционно-строительной деятельности.

В современных условиях предприятия различных форм собственности (акционерные, частные и государственные) самостоятельно разрабатывают инвестиционно-строительные программы и обеспечивают их реализацию соответствующими финансовыми ресурсами. План финансирования инвестиций является для предприятия документом, определяющим стратегию его финансовых возможностей на предстоящий год. В табл. 1, в качестве примера, представлен план формирования источников инвестиционного фонда ОАО “Цементный завод” на 1999 г. Если собственных средств для финансирования инвестиций у предприятия недостаточно, то в этом случае средства могут быть привлечены за счет выпуска ценных бумаг и, при определенных условиях, – кредитов банка. Конкретные условия предоставления такого кредита устанавливаются кредитным договором между предприятием (заказчиком) и банком.

Таблица 1

План формирования источников инвестиционного фонда

ОАО “Цементный завод” на 1999 год (пример)

|

Наименование |

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата Поделитесь этой записью или добавьте в закладкиКатегории: |