Привлечение дополнительных оборотных средств на предприятиях рекреационной сферы

Категория реферата: Рефераты по эргономике

Теги реферата: спорт реферат, атанасян решебник

Добавил(а) на сайт: Svetlana.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата

Итого от основного производства мы получим 884170.6 долларов

США, что при курсе рубля 5000 за 1 доллар составит 4420.9 млн.рублей.

Кроме основной деятельности туристско-рекреационные предприятия в составе субъекта будут оказывать дополнительные платные услуги: прокат туристского и горнолыжного снаряжения, бассейн, тренажерный зал, массаж, ЛФК, дискотека, бильярд, прачечная, сауна, игровые автоматы и другие.

3.4.Управление капиталом.Финансовый профиль проекта.В данном параграфе мы рассмотрим наиболее рациональный способ использования прибыли, а в начале приведем короткий теоретический материал по этому вопросу.

Развитие отечественного фондового рынка в последние полгода привело к увеличению количества его участников. При этом если ранне большую их часть составляли физические лица, готовые рисковать и вкладывать средства в спекулятивные активы, то в настоящее время на рынок активно выходят юридические лица. В первую очередь средние и мелкие компании, для которых уровень доходов кредитно-депозитного рынка не достаточно высок, а рынок предъявительских ценных бумаг слишком опасен. Поэтому их взгляды обращаются на рынок именных акций и государственных ценных бумаг. Объяснить внимание менеджеров именно к этим ценным бумагам можно их сравнительно большой доходностью, а также высокой надежностью Первое, что необходимо сделать инвестору - правильно подсчитать собственный капитал. В зависимости от его величины и выбирается инвестиционная стратегия с соответствующим уровнем риска и дохода. При этом нельзя забывать, что риск и доход находятся в прямой зависимости друг от друга и неправильно построенный план инвестиций с высоким уровнем риска и значительной долей заемных средств (левереджем) часто приводит к банкротству компании. Во многом это происходит от нежелания вкладывать средства в низкодоходные активы и одновременно перехода границ допустимого риска при имеющимся в распоряжении капитале.

В конечном счете оптимальное сочетание характеристик "риск доход" - основа в схеме ведения инвестиций.

Создание портфеля ценных бумаг предполагает построение программы инвестиций, которая позволяет при имеющемся капитале либо получить заданный доход при минимальном риске, либо максимальный доход при заданном риске.

По мере соотношения риска и дохода портфели подразделяются на:

1. Агрессивные (значительный доход при значительном риске - выбираются ценные бумаги, курс которых значительно изменяется, с целью краткосрочных вложений для получения быстрой прибыли).

2. Рыночный - фактически повторяющий в меньших пропорциях структуру рынка ценных бумаг и позволяющий при заданном риске получить максимальный доход.

3. Консервативный - минимальный риск при использовании надежных, но медленно растущих бумаг.

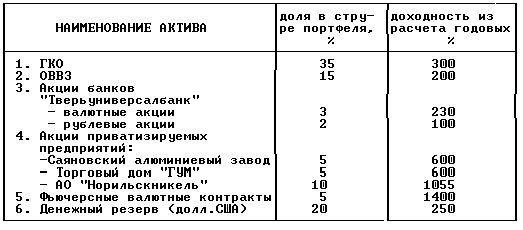

На мой взгляд, сегодня в состав оптимального портфеля должны входить государственные ценные бумаги (ГКО, КО, ОВВЗ), корпоративные акции, банковские ценные бумаги (акции, векселя), акции приватизируемых предприятий.

Исходя из этого сформируем портфель ценных бумаг, оптимизируя степень его диверсификации.

Таблица 17

При формировании нашего портфеля мы диверсифицировали вложения, при этом в состав портфеля входят разные бумаги, с разной степенью доходности. Именно поэтому большое значение необходимо уделить управлению инвестиционным портфелем.

На сегодняшний день существуют следующие схемы управления:

1. Схема дополнительной фиксированной суммы. Эта схема характеризуется, как крайне пассивная. Принцип: инвестирование в ценные бумаги фиксированной суммы денег через фиксированные промежутки времени . Так как курсы ценных бумаг испытывают постоянные колебания, то при их повышении приобретается меньшее количество ценных бумаг, а при понижении - большее. Такая стратегия позволяет получать прибыль за счет прироста курсовой стоимости вследствие циклического колебания курсов.

2. Схема фиксированной спекулятивной суммы.Портфель делится на две равные части: спекулятивную и консервативную. Первая формируется из высокорискованных бумаг, обещающих высокие доходы. Вторая из низкорискованных (облигации, государственные ценные бумаги, сберегательные счета). Величина спекулятивной части все время поддерживается на одном уровне. Если ее стоимость возрастает на определенную сумму или процент, изначально установленный инвестором, то на полученную прибыль приобретаются бумаги для консерватиной части портфеля. При падении стоимости спекулятивных бумаг ее аналогично восстанавливают за счет ценных бумаг другой части портфеля.

3. Схема фиксированной пропорции. Портфель также делится на две части как в предыдущей схеме. При этом задается некоторая пропорция, при достижении которой производят восстановление первоначального соотношения между двумя частями по стоимости.

На мой взгляд, оптимальной является схема управления фиксированной спекулятивной суммы, поэтому будем осуществлять управление портфелем на основе данной схемы.

Направляя на формирование портфеля ценных бумаг 30% годовой прибыли, мы рассчитываем получить доход в размере 5.696 млрд.рублей.

Международная практика обоснования проектов использует несколько обобщающих

показателей, позволяющих подготовить решение о целесообразности (нецелесообразности)

вложения средств. В их числе:

- чистая текущая стоимость;

- внутренний коэффициент эффективности;

- период возврата капитальных вложений;

- максимальный денежный отток.

Показатель чистой текущей стоимости, называемый в отечественных источниках "интегральным экономическим эффектом", представляет собой разность совокупного дохода от реализации продукции, рассчитываемого за период реализации проекта, и всех видов расходов, суммированных за тот же период, с учетом фактора времени, то есть с дисконтированием разновременных доходов и расходов.

Внутренний коэффициент эффективности определяется аналитически как такое пороговое значение рентабельности, которое обеспечивает равенство нулю интегрального эффекта, рассчитываемого за экономический срок жизни проекта.

Максимальный денежный отток - наибольшее отрицательное значение чистой текущей стоимости , рассчитанной нарастающим итогом. Этот показатель отражает размеры финансирования проекта и должен быть увязан со всеми источниками покрытия.

Рекомендуем скачать другие рефераты по теме: продажа рефератов, ломоносов реферат.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата