Автоматизация анализа купонных облигаций

Категория реферата: Рефераты по экономике

Теги реферата: бесплатные дипломы, конспекты занятий в саду

Добавил(а) на сайт: Сигачёв.

Предыдущая страница реферата | 1 2 3 4 5 6 | Следующая страница реферата

Следующие функции рассматриваемой группы позволяют определить наиболее широко используемые при анализе характеристики купонных облигаций – цену P и доходность к погашению YTM. Они требуют задания шести обязательных аргументов. Поэтому в дополнение к уже встречавшимся нам аргументам прибавляются:

погашение – стоимость 100 единиц номинала при погашении (ячейка В7);

доход – требуемая норма доходности (ячейка Е4);

ставка – годовая ставка купона (ячейка В6)

цена – цена, уплаченная за 100 единиц номинала (ячейка Е3).

Функции для определения курсовой цены и доходности облигации

Функция ЦЕНА() позволяет определить современную стоимость 100 единиц номинала облигации (т.е. курс), исходя из требуемой нормы доходности на дату ее покупки. В нашем примере она задана в ячейке В19 и имеет следующий формат:

=ЦЕНА(E2; B4; B6; E4; В7; B8) (Результат: 40,06).

Полученная величина 40,06 представляет собой цену облигации, которая обеспечивает нам требуемую норму доходности – 12% (ячейка Е3). Поскольку ее величина меньше средней цены покупки в 34,75 (ячейка Е2), мы также получим дополнительную прибыль приблизительно в 5,30 на каждые 100 единиц номинала при погашении облигации.

Функция ДОХОД() вычисляет доходность облигации к погашению (yield to maturity – YTM). Данный показатель присутствует практически во всех финансовых сводках, публикуемых в открытой печати и специальных аналитических обзорах. В рассматриваемом примере функция для его вычисления задана в ячейке В20:

=ДОХОД(E2; B4; B6; E3; B7; B8) (Результат: 13,63%).

Полученный результат несколько выше требуемой нормы доходности и в целом подтверждает прибыльность данной операции.

Ячейка В21 содержит формулу для расчета текущей (на момент совершения сделки) доходности Y – отношение купонной ставки (ячейка В6) к цене приобретения облигации (ячейка Е3):

=В6/Е3 (Результат: 8,63%).

Таким образом, текущая доходность операции составляет 8,63%, что значительно выше купонной ставки, однако ниже доходности к погашению.

Последним показателем, рассчитанным в электронной таблице (ячейка В22), является величина накопленного купонного дохода НКД на дату сделки. Для его вычисления используется функция НАКОПДОХОД( ):

=НАКОПДОХОД(B3;B11;E2;B6;B7;B8) (Результат: 2,53).

Отметим, что в качестве одного из аргументов здесь используется дата ближайшей (после заключения сделки) выплаты купона (ячейка В11). Данную функцию также удобно использовать при определении суммы дохода, подлежащей налогообложению, которая представляет собой разность между накопленным процентом на момент погашения или перепродажи ценной бумаги и накопленным процентом на момент ее приобретения.

Последние 4 функции этой группы – ДОХОДПЕРВНЕРЕГ(), ДОХОДПОСЛНЕРЕГ(), ЦЕНАПЕРВНЕРЕГ() и ЦЕНАПОСЛНЕРЕГ(), применяются для вычисления цены и доходности облигации в тех случаях, когда период выплаты первого или последнего купона отличается от остальных. При этом в списке аргументов должна быть указана дата выплаты первого (последнего) купона. В остальном, выполняемые ими действия аналогичны рассмотренным выше.

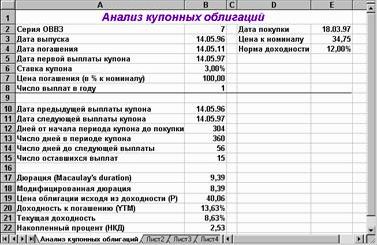

Полученная в результате таблица должна иметь вид рис. 2.9.

Рис. 2.9. Результаты анализа ОВВЗ седьмой серии

Очистите таблицу от исходных данных (блоки ячеек В2.В8 и Е2.Е4) и сохраните на магнитном диске в виде шаблона BONDCOUP.XLT.

Осуществите проверку работы шаблона на следующем примере.

Пример 2.10

Рекомендуем скачать другие рефераты по теме: сочинение рассуждение, реферат бесплатно на тему.

Предыдущая страница реферата | 1 2 3 4 5 6 | Следующая страница реферата